Podjetje za financiranje investicij velikokrat nimajo dovolj lastnih sredstev, zato se morajo zadolžiti pri bankah. Predvsem mikro in majhna podjetja nimajo veliko izbire, velika podjetja si lahko sredstva za investicije pridobijo tudi z izdajo dolžniških vrednostnih papirjev (obveznice).

Variabilna obrestna mera

Podjetja se največkrat za financiranje investicij zadolžijo pri bankah, po variabilni obrestni meri (EURIBOR in LIBOR). Variabilna obrestna mera je za podjetja ugodna takrat, ko so na trgu nizke obrestne mere in se zaradi razmer na trgu le te še dodatno znižujejo. Če je situacija obratna in se pričakuje rast tržnih obrestnih mer, je za podjetje ustrezneje, da se zadolži po fiksni obrestni meri.

Vendar je potrebno upoštevati dejstvo, da banke praviloma ne odobravajo dolgoročnih posojil vezanih na fiksno obrestno mero, zato morajo podjetja sprejeti tveganje, ki ga prinaša variabilna obrestna mera. Podjetje z variabilno obrestno mero tvega, da bodo EURIBOR in LIBOR obrestne mere na trgu zrasle. Z rastjo tržnih obrestnih mer, se draži tudi naša investicija.

Zavarovanje pred rastjo obrestnih mer

Pred rastjo EURIBOR in LIBOR obrestnih mer se lahko podjetja tudi zavarujejo za različnimi finančnimi instrumenti. Najprimernejši instrumenti za obvladovanje obrestnega tveganja so obrestni izvedeni finančni instrumenti.

Kaj je izvedeni finančni instrument

Izvedeni finančni instrument je instrument, katerega vrednost izhaja iz vrednosti osnovnega instrumenta. Pri obrestnih izvedenih finančnih instrumentih so le ta vezan na vrednost obrestnih mer.

Glavna naloga izvedenih finančnih instrumentov je zaščita poslov pred finančnimi tveganji (valutnim, obrestnim tveganjem, cenovnim, …). V glavnem gre za s pogodbo dogovorjene posle, ki jih podjetje sklene s finančno institucijo – banko.

Obrestni izvedeni finančni instrumenti

Najpogosteje uporabljeni izvedeni finančni instrumenti so:

- obrestna zamenjava (ang. Interest Rate Swap – IRS);

- obrestne opcije (obrestna kapica, obrestno dno in obrestna ovratnica);

Primer uporabe obrestne zamenjave: zamenjava variabilne OM za fiksno OM

Podjetje ima za investicijo najeto bančno posojilo, vezano na 6M EURIBOR. Ker pričaujejo okrevanje gospodarstva in rast obrestnih mer, so se odločili za fiksacijo OM z uporabo izvedenega finančnega instrumenta – obrestna zamenja (ang. Interest rate swap – IRS).

- Glavnica: 750.000 EUR

- Zapadlost: 25.5.2025

- Amortizacija: podjetje plačuje obroke in obresti mesečno

- Obrestna mera: 6M EURIBOR + 2,5%

FIKSACIJA: banka ponudi fiksno obrestno mero 0,95%.

Podjetje ima tako fiksirano OM do zapadlosti posojila v višini 0,95 + 2,5 0 = 3,45%

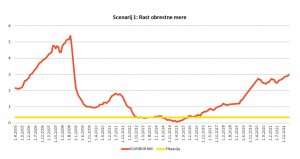

SCENARIJ 1: Tržne obrestne mere rastejo

Zaradi okrevanja gospodarstva je 6M EURIBOR pričel rasti. Podjetje je zaščiteno pred rastjo OM in visoke obrestne mere ne morejo prizadeti poslovanja.

Graf 1:

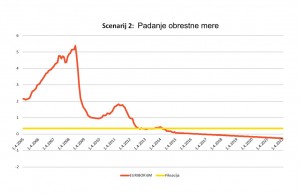

SCENARIJ 2: Tržne obrestne mere padajo

Zaradi počasnega okrevanja gospodarstva obrestne mere ostajajo še vedno na nizkih vrednostih. Podjetje plačuje nekoliko viško OM, kot bi jo, če se ne bi ščitilo, vendar se je podjetje posvetilo svojemu poslu, finančna tveganja pa je prenesel na banko.

Graf 2:

Vir:

– bloomber (tržni podatki)

– različni strokovni viri

Avtor: Uroš Ledinek, mag.